作者|辰夕

视觉|诺言

永辉,怎么越改越亏?

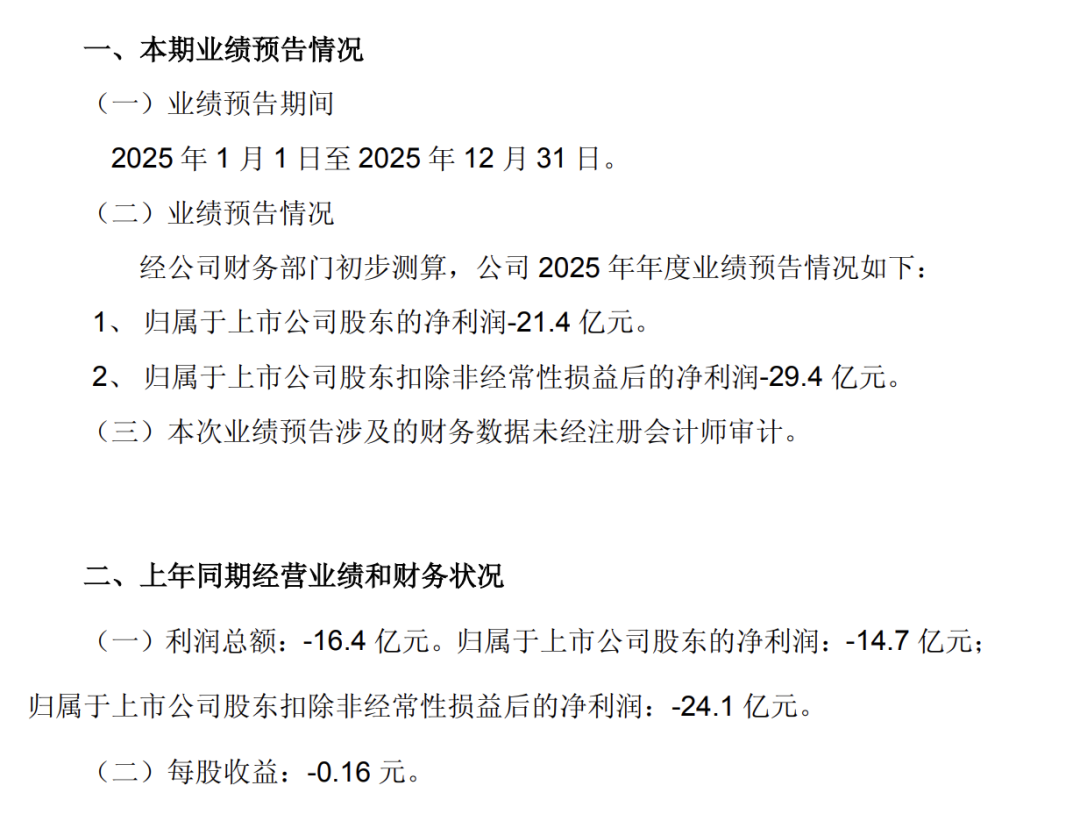

1月20日,永辉超市(601933.SH)发布了2025年度业绩预告,预计归属于上市公司股东的净利润为-21.4亿元,上年同期为-14.7亿元。

换算下来,过去一年里,这家全国知名的连锁超市几乎每天一开门,就要烧掉将近600万元。

这已是永辉连续第五年亏损。2021年至2025年,永辉分别亏损39.44亿元、27.63亿元、13.29亿元、14.65亿元和21.4亿元,累计亏损金额超过116亿元。

永辉超市股份有限公司2025年年度业绩预亏公告

事实上,下行并非突然发生。早在2018年前后,永辉的毛利率就开始逐年走低。为了自救,永辉曾先后尝试多条路径:推出“超级物种”探索生鲜加餐饮,布局永辉MINI社区小店,试水仓储店和数字化转型,但这些调整都未能扭转整体颓势,反而不断消耗资源与耐心。

真正的转折点,出现在2024年春天。

当年3月底,胖东来到湖南帮扶同样陷入经营困境的步步高。调改完成后,原本日销不足20万元的步步高梅溪湖店,在“五一”假期首日实现销售额240万元,客流达到1.77万人。

这一案例迅速在商超圈内传播,也让永辉重新看到了希望。

同年5月,在与永辉管理层深度交流后,胖东来正式启动对永辉的帮扶计划。于东来先后在郑州考察多家永辉门店,从商品结构、卖场设计、服务细节等方面提出调整思路。

于东来在郑州考察多家永辉门店/图源:视觉中国

“学习胖东来”随即被抬升为永辉的核心战略。消息公布后,永辉股价连续三个交易日上涨,累计涨幅超过20%,市场对这场转型寄予厚望。

然而,20个月过去,期待并未兑现。

最新业绩预告显示,永辉不仅未能止住亏损,亏损幅度反而进一步扩大。公司将预亏原因归结为三方面:门店调整带来的阶段性成本压力、供应链改革投入,以及对外投资和资产减值。

盐财经就相关情况尝试联系永辉方面,但未获得回应。

回溯其来路,永辉并非一家缺乏成功经验的企业。2001年,永辉在福州开出第一家具有生鲜产品的超市;2010年登陆资本市场,凭借生鲜直采和高周转模式迅速扩张;巅峰时期,其市值一度接近千亿元;到2018年,永辉门店数量更是突破1000家,规模已超过沃尔玛、家乐福和大润发,仅次于华润万家。

正因如此,这样一家曾靠生鲜效率和规模扩张跑出的全国连锁,在持续亏损中不断推倒重来、押注另一种成功经验时,问题才真正浮出水面。

究竟改了什么?

2026年1月某日的下午三点多,盐财经记者看到广州一家完成调改的永辉门店里,人流不算密,却明显比过去活跃。

烤鸡刚出炉,油脂的香味顺着过道散开,熟食区前陆续有人停下脚步。价签换了新样式,字体被刻意放大,旁边多出一行提示语:“不好吃,请告诉我们。”

再往里走,变化更直观。蔬菜和水果按颜色、品类分区摆放,货架被整体压低,视线变得通透;海鲜区的标牌上写着“只卖海鲜不卖水”,顾客挑好鱼虾后,工作人员会先把袋子剪开一个小口,把水放掉,再上秤称重。

靠墙的一侧,新辟出一整块胖东来自有品牌专区,湿巾、洗衣液、零食饮料整齐排开。

永辉超市内的胖东来专区/图源:界面新闻

这样的场景,并非个例。过去一年多,永辉在不同城市反复上演着类似的调改。

熟悉的门店,有的被围挡包裹,进入数周甚至一个多月的改造期。货架被清空,动线重排,烘焙和熟食被推到最显眼的位置。入口处张贴着醒目的说明,反复强调这是一家正在“学习胖东来自主调改”的全国连锁超市。

从短期效果看,人流确实回来了。多家调改门店在重新开业的头几天,迎来了久违的热闹。公开数据显示,郑州信万广场店调改首日销售额达到此前的13.9倍,北京石景山店单日销售额升至170万元,深圳卓悦汇店的客流和销售额也出现数倍增长。

对于一家长期被贴上“老旧商超”标签的企业来说,这样的场面并不常见,也重新点燃了市场期待。

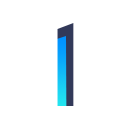

社交平台上,“胖改店”迅速成了标签。探店视频接连出现,有人感叹“终于像个新超市了”“比以前高级很多”。

社交平台上,多地“胖改店”迅速成了标签

不过,也有人在评论区直言“好看是好看,就是贵了”。

价格,成为讨论中最频繁被提及的变化。不少消费者发现,调改后的永辉,虽然果蔬摆得更整齐,却不再像过去那样实惠。

原本散称的蔬菜被改成小包装,“几根油麦菜结账就要七块钱”;

烘焙区的价格也随之上调,永辉自制的甜甜圈从9.9元涨到13.8元;

同规格饮料的售价,比社区超市贵出几毛钱,部分肉类价格甚至接近本地商超的两倍。

对很多老顾客来说,这种变化多少有些陌生。

永辉曾经最鲜明的标签,是“天天平价”。而在调改后,门店在空间和服务上更接近胖东来,价格却逐渐偏离了原有的心理预期。对大多数消费者而言,一家超市好不好逛固然重要,但最终的判断,仍然绕不开一个问题:值不值。

2025年2月8日,消费者在北京石景山喜隆多购物中心永辉超市购物/新华社记者谢希瑶摄

变化不只发生在货架和价格上,永辉也试图把胖东来“善待员工”的理念一并引入调改。

以2024年永辉自主调改的首家门店,北京石景山喜隆多店为例,公开报道显示,调改后门店员工最低月薪从4000元提升至6000元,一线员工工资平均涨幅超过20%,日均工作时间控制在8小时以内。员工工作满一年即可享受10天带薪年休假,休息室、更衣室和办公区域也同步翻新。

但在社交平台上,却能看到一些不同的声音。部分永辉员工吐槽,调改后工作量明显增加,执行标准更为严格,加班情况较为普遍。

一位自称永辉超市基层员工的人士向盐财经记者也表示,迟到十分钟会被直接扣款,经常加班却没有加班费,如果拒绝加班,往往会被单独谈话。

这些声音并不能代表所有门店,却不断提醒外界——调改之下的内部体验并不完全一致。门店变新了,但变化是否真正落在每一个人身上,仍有待时间检验。

怎么会越改越亏?

如果把目光放回整个行业,就会发现,学习胖东来的并不只有永辉。

步步高、家家悦、物美,都在做陈列优化、加强熟食、提升服务体验,但真正把这条路走到需要伤筋动骨程度的,只有永辉。原因并不复杂——永辉的体量最大、门店最多、历史扩张留下的包袱也最重,几乎没有试错和回撤的空间。

这套胖改的变化,曾被寄望为永辉走出困境的关键一跃。名创优品创始人叶国富在成为永辉大股东后多次公开表态,胖东来模式和品质零售路线是中国超市的未来,也是永辉唯一的出路。

按照叶国富在2024年的设想,永辉在2025年将关闭250到350家尾部门店,同时调改200家中部门店,预计在2026年底完成所有存量门店的调整。

名创优品创始人叶国富成为永辉大股东

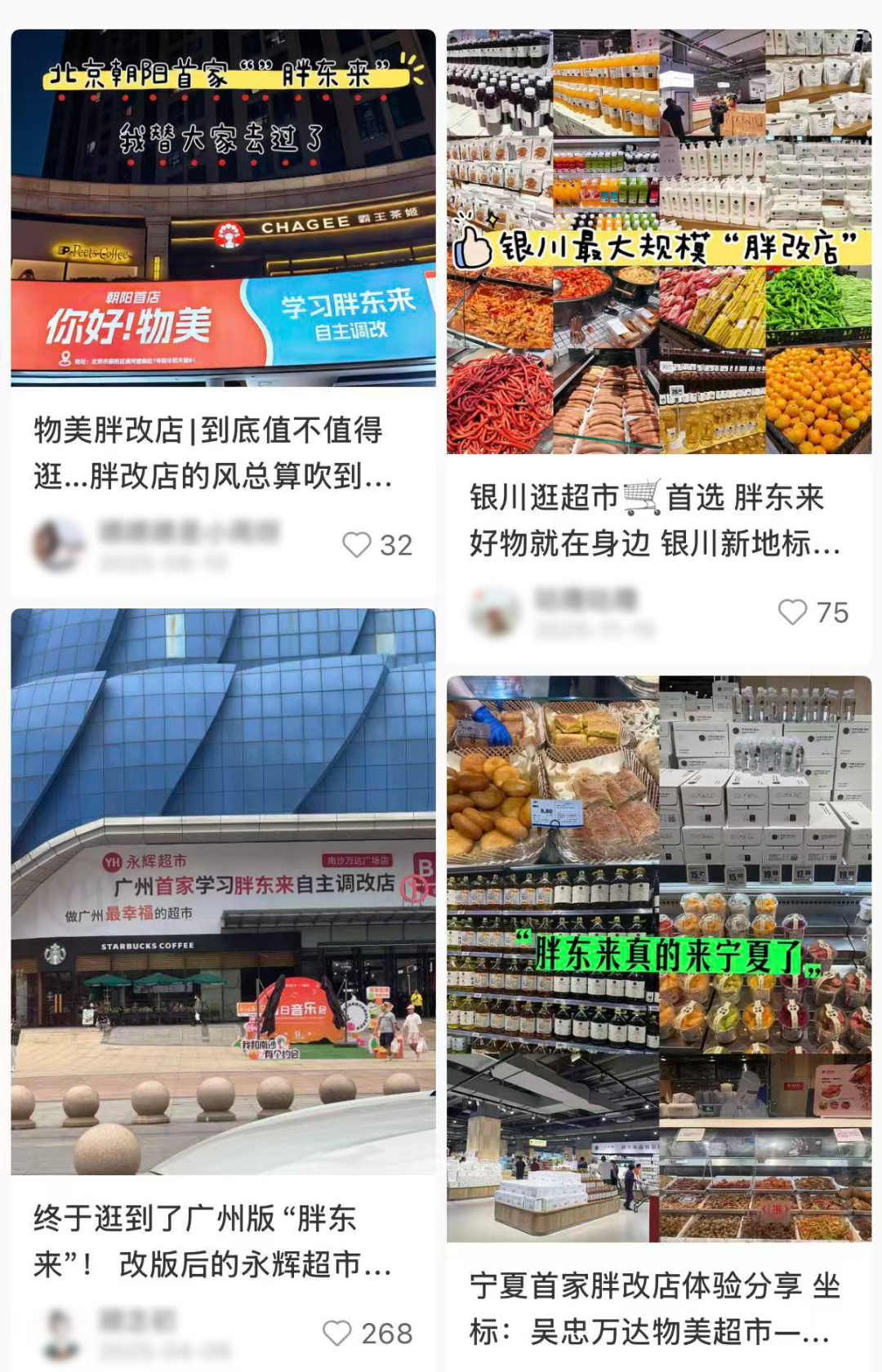

从结果看,进度并不慢——仅2025年一年,永辉就对315家门店实施调改,同时关闭381家被认为与未来战略不匹配的门店。

但调改是一项高成本工程。一家门店往往需要闭店一个月左右,有的甚至超过40天。这对年收入五六千万元的门店来说,哪怕只是短暂停业,也意味着现金流立刻被掐断。

永辉超市副总裁、全国调改项目负责人王守诚也曾公开表示,永辉单家门店的调改投入从500万至800万元不等。2025年,仅调改相关的资产报废和一次性投入,就合计约9.1亿元;因停业装修带来的毛利损失,预计约3亿元。再叠加关店引发的离职补偿、租赁违约和清仓处理,这是一笔不断累积的支出。

截至2025年9月30日,永辉超市在全国共开业450家门店

与此同时,学习胖东来的“裸价直采”,又在短期内压低了永辉本就不高的盈利空间。

绕过中间商直接进产地和工厂,确实有助于长期压缩成本,但在改革初期,对组织能力和供应链控制力提出了极高要求。

2025年上半年,永辉综合毛利率20.8%,较上年同期下降了0.78个百分点。更激进的毛利要求一度引发供应商关系紧张,甚至出现断货问题。结果就是成本没有立刻降下来,商品稳定性却先受到了冲击。

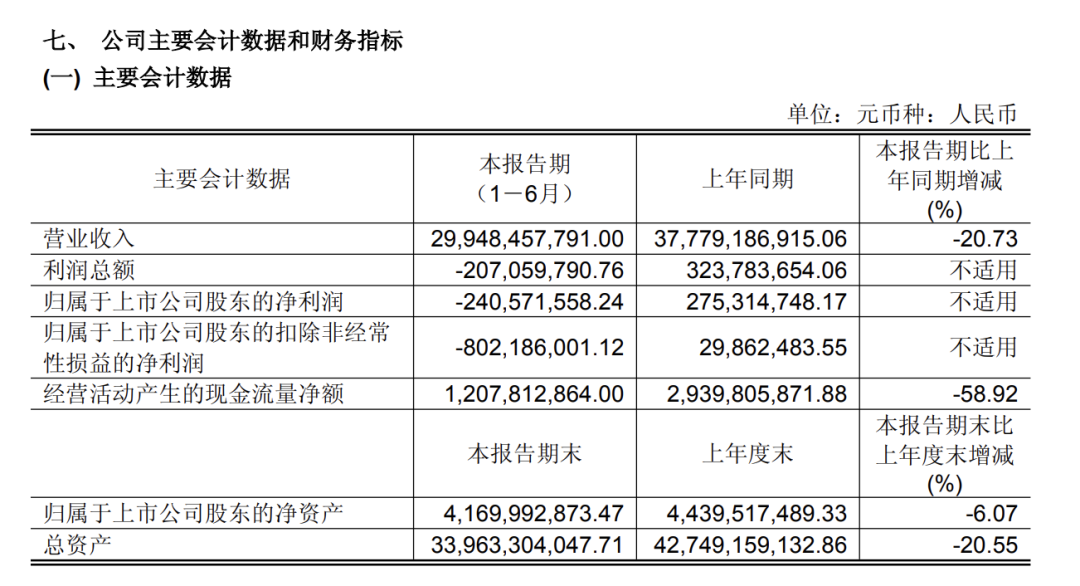

2025年永辉超市半年度报告披露的营收情况

调改后的门店,表面上也并非没有变化。龙商网超市周刊的数据显示,永辉的客单价平均提升约12%,但客流量同比下降了19%,同店营收下滑8.3%。多家媒体实地走访也发现,开业初期的排队和热闹很快消散,到了工作日,门店恢复平静,有些时段甚至出现熟食区店员多于顾客的场景。

这恰恰是调改真正要面对的难题——制造短期流量并不难,难的是在新鲜感退去之后,依然能支撑起稳定的复购。当价格不再占优,商品力还未形成不可替代,服务体验又难以持续拉开差距,消费者自然会回到更熟悉、更便宜的选择。

决定胜负的,还是货架上的东西

如果把永辉和胖东来放在一起对照,最容易被忽略的,恰恰是两者起点的不同。

胖东来从来不是一家全国性企业。它深耕河南许昌、新乡等地,门店不过十几家,管理半径有限,员工流失率低,很多员工都有6年、8年甚至更长的工龄。顾客进店,看重的也不只是价格,而是一种稳定、确定的服务体验。

正是在这种可控规模下,胖东来才能把“人”放在经营逻辑的最前面,并通过制度将这一排序长期固化。高于行业平均的薪酬、清晰透明的分配机制、可预期的福利安排,以及对员工情绪的制度性回应,共同构成了胖东来的运转基础。

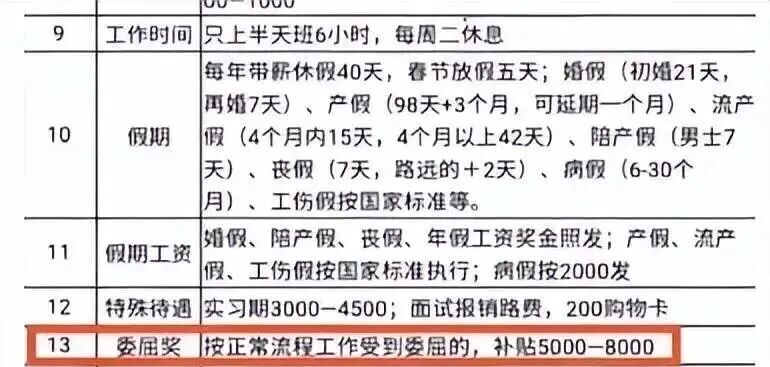

外界熟知的“委屈奖”“六险二金”“春节三倍工资”,都是日常制度的一部分。在这种环境中,服务更容易成为员工的自发行为,而非被流程和考核驱动的结果。

胖东来为在工作正常流程中受委屈的员工设立补贴

永辉所面对的现实则要复杂得多。

作为一家全国扩张的上市公司,它拥有庞大的门店网络和数万名员工,任何一项制度调整,都会迅速放大为成本问题。在这样的语境中,员工更容易被纳入成本结构进行测算,而不是被视为需要长期投入的资产。

这也使得外界普遍认为,永辉学到的更多是胖东来的操作方法,却难以复制其最核心的价值排序。

但如果把问题仅仅归结为“学得不彻底”,同样容易跑偏。真正决定永辉能否走出亏损的,始终还是商品本身。

胖东来的熟食、烘焙、茶叶、珠宝等自有品牌,构成了清晰而稳定的商品记忆点。消费者愿意为了某几样商品反复进店,这也是其能够在低毛利状态下维持稳定盈利的基础。

胖东来的熟食区

相比之下,永辉至今仍没有真正建立起属于自己的拳头产品。调改之后,自有品牌的数量确实在增加,但记忆点并不清晰,差异度也不够突出。

甚至有消费者反映,部分商品在外观设计上与胖东来的明星单品高度相似,购买时容易混淆,但使用体验却存在明显差距。这种近似贴牌式的模仿,不仅没有建立信任,反而放大了心理预期与实际体验之间的落差。

从线上数据看,这种弱势更加直观。永辉超市淘宝旗舰店里,销量过万的商品屈指可数,无论是外界对其讨论的声量,还是复购,都明显弱于山姆等会员店的同类产品,也难以与代购渠道形成竞争。这意味着,即便门店形态和服务细节不断向胖东来靠拢,永辉在消费者心中,依然更像一个模仿者,而不是一个拥有独立商品心智的品牌。

这种处境,与永辉的起点形成了鲜明反差。成立之初,它曾被视为“中国的沃尔玛”,借助农改超的政策窗口,通过生鲜直采高周转和精细化管理,构建起长期有效的价格优势。但在快速扩张之后,同店销售下滑、资产负债率上升,而外部环境也发生了根本变化。

社区团购以更低价格切入生鲜市场,会员制商店以精选商品和自有品牌吸引中高端客群,传统大卖场赖以生存的物美价廉被层层拆解。永辉既失去了生鲜领域的独占优势,又未能在新的商品体系中重新建立定价能力。

会员制商店能以精选商品和自有品牌吸引中高端客群/AI制图(诺言)

这并非永辉一家的难题。大润发、人人乐、天虹等老牌商超,近几年同样在收缩与关店中挣扎。

消费者的购物路径已经高度分化,价格敏感型用户被社区团购和折扣店吸走,对品质和体验有要求的用户则流向会员制商店和即时零售平台,留给传统商超的空间,被不断挤压在中间地带。

在这样的背景下,问题逐渐变得清晰。门店调改可以让空间更新、体验改善,却无法替代商品力的长期积累。

从这个意义上看,胖改更像是永辉的一次止血动作,而不是最终答案。真正决定它能否走出亏损的,并不是学得像不像,而是能否重新回答一个更基础的问题:

在一个被重构的零售时代,永辉到底还能卖什么,又凭什么让人一次又一次走进这家超市?