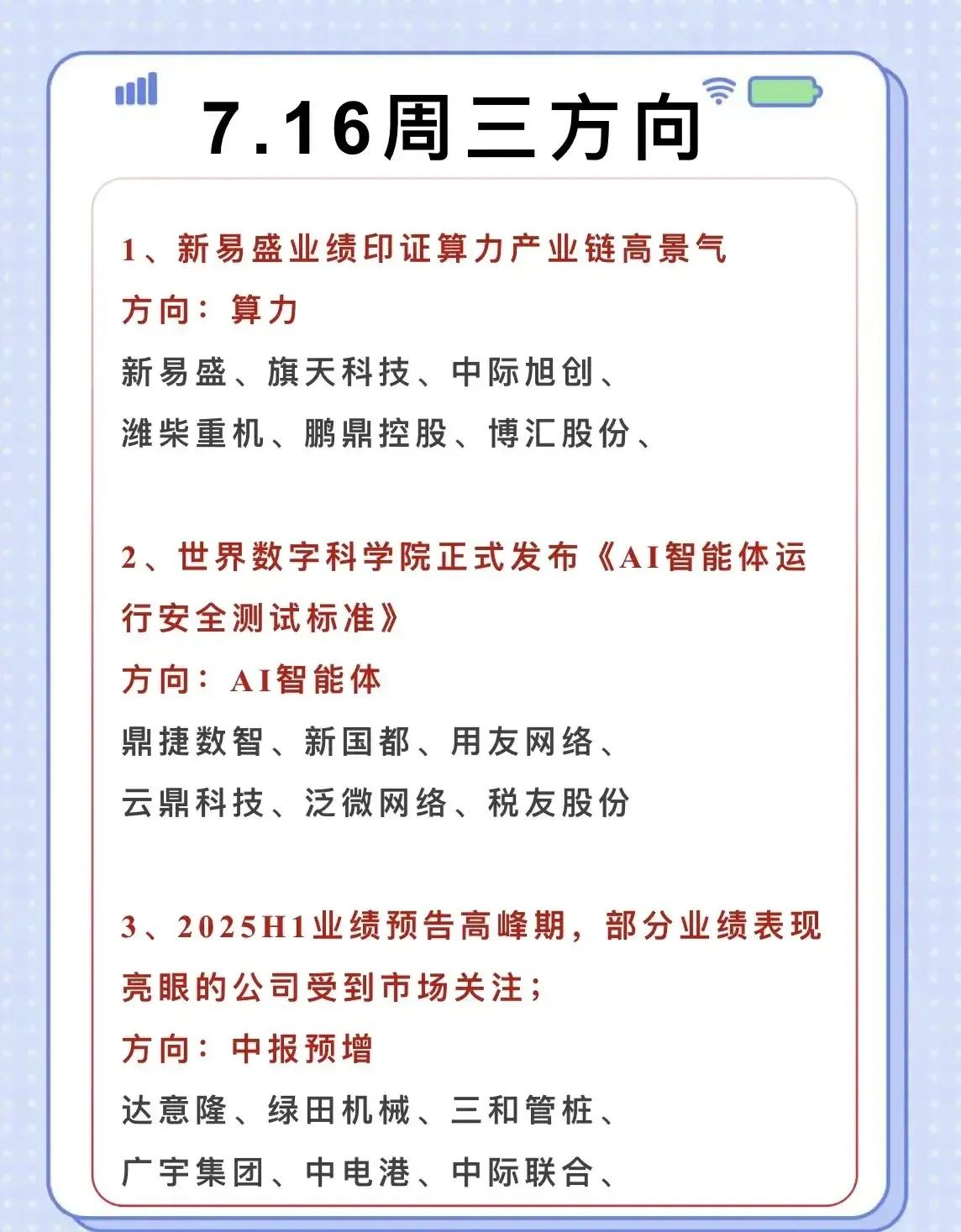

新易盛,比中际旭创凶猛,比中兴通讯值钱!

2025年,通讯板块最靓的仔非新易盛莫属。

在过去三个月时间里,新易盛的股价以旱地拔葱的姿态狂涨2倍,遥遥领先直接竞对中际旭创。公司市值更是从不到500亿直接跃升到1700亿,三个月暴增超千亿,目前总市值已成功反超资产规模十几倍于自身的通信巨头中兴通讯。

如此大体量的公司还能走出如此强的爆发力,这种场景放眼全资本市场也不多见。

01

成长性独一档

新易盛的超高光表现绝不是因为概念炒作。

目前国内光模块领域的核心玩家主要是“易中天”(新易盛、中际旭创、天孚通信),而新易盛的成长性完全碾压其他友商。

2024年,新易盛、中际旭创、天孚通信三家企业的净利润同比增长率分别为312.26%、143.33%、83.98%;进入2025年新易盛的领先优势进一步扩大,三家企业Q1的净利润增长率分别为384.54%、64.5%、20.69%。

中际旭创过去一直是光模块的龙头老大,但现在新易盛已对其地位形成直接威胁。

2024年,中际旭创营收238.6亿,新易盛86.5亿,两家企业相差约2.8倍;今年一季度中际旭创营收66.7亿,新易盛40.5亿,差距被迅速缩小到1.65倍。

更夸张的是利润。

2024年中际旭创净利润53.7亿,新易盛28.4亿,相差1.89倍;到今年一季度两家企业的净利润分别为16.9亿和15.7亿,仅有一步之遥。

按照双方最新的半年报预告,今年上半年中际旭创净利润36亿-44亿,新易盛净利润则为37亿-42亿,也就是说目前新易盛的利润其实已经拉平甚至反超了中际旭创。

新易盛经营规模不输中际旭创,经营质量和经营效率却比中际旭创高一截。

比如,在创造几乎相同效益的情况下,中际旭创截止到2024年的员工总数为8542人,而同期新易盛只有5212人。

再比如利润率。新易盛非常重视光模块业务的一体化垂直整合,其通过对外收购的方式实现了在光器件芯片制造、光器件芯片封装、光器件封装以及光模块制造等环节的全面覆盖,此举使得公司很多关键零部件都可以自供,外采比例的下降直接降低了生产成本。2024年,中际旭创光模块业务毛利率为34.7%,而同期新易盛却能达到45%。

无论业绩还是股价,新易盛都已经火力全开,但如果把观测周期拉长,一切可能才刚刚开始。

02

天花板不设限

光模块市场景气度主要受电信和云厂商(CSP)资本支出影响,其中CSP的投入至关重要。

目前全球范围内正在进行高强度的算力军备竞赛,各大巨头纷纷扩大资本开支,数据显示,亚马逊、谷歌、微软、Meta均在2025年大幅加码Capex,合计指引投入超3000亿美元。

过去市场一度担心推理不需要大量光模块,但事实恰恰相反,大集群明显更具备规模效应和经济价值,在集群大型化趋势下,GPU与光模块的比例不断被推高,从传统的1:3向1:5甚至更高水平升级。

除此之外,谷歌、AWS、Meta、OpenAI的ASIC芯片很可能在2026年迎来大规模放量,而ASIC用到的光模块数量比GPU还要多。

事实上,光模块当下不仅面临需求端扩容,还直接受益于技术升级红利。

一方面,行业正在推进从400G→800G→1.6T的代际演变。

2025年,光模块产品结构将从400G为主、800G为辅向800G为主、1.6T和400G为辅转变。根据讯石光通信的预测,在英伟达、谷歌、Meta、AWS等企业的推动下,今年全球800G光模块的需求量有望达1800-2200万只。

还有一点值得注意,技术进步正不断加快升级速度,800G和1.6T的迭代周期已从过去的3-4年缩到2年甚至以下,这意味着行业随时可能出现超预期发展的现象。

另一方面,AI训练侧合成数据及推理侧用户请求量正在以一日千里的速度爆发性增长,由此带来的大规模计算集群建设与日益紧张的土地和能源产生矛盾冲突,这就需要更高的带宽、更高速率的传输和更低的功耗方案解决。这种背景下,推动光技术下沉,通过不断提升集成度将光技术从机柜推进到芯片就成了大势所趋,CPO、LPO、OIO等一系列新技术应运而生。

CPO的特点是低延迟、高带宽、高集成度,主要用于柜内互联;LPO适用于数据中心机柜内服务器到交换机的连接;OIO重点则重点解决计算域电互联的瓶颈,用于芯片芯粒间互联。可预见的未来,这些技术将各显神通,把光模块产业推向一个前所未有的发展高潮。

一边是需求提升带来数量增长,一边是技术升级带来附加值跃迁,两者叠加共振的乘数效应势必会引发非线性的产业大爆炸。

根据Lightcounting预测,光模块全球市场规模在2024-2029年或将以22%的CAGR保持增长,2029年有望突破370亿美元。

新易盛的优势在于产品矩阵丰富且技术能力领先,公司在各个细分领域都有布局和卡位,包括1.6T光模块、高速AEC电缆模块、相干技术、LPO技术及硅光技术等等,接下来这些技术都将陆续进入集中兑现期,进而对业绩形成持续的拉力。

即便已经经历一轮暴涨,但长期看当下的估值水平可能依然不是新易盛的上限。

泥鸽靶

信不信一年后又是一地鸡毛,和以前的锂电光伏一样,被机构抱团一起往上顶抢着买,