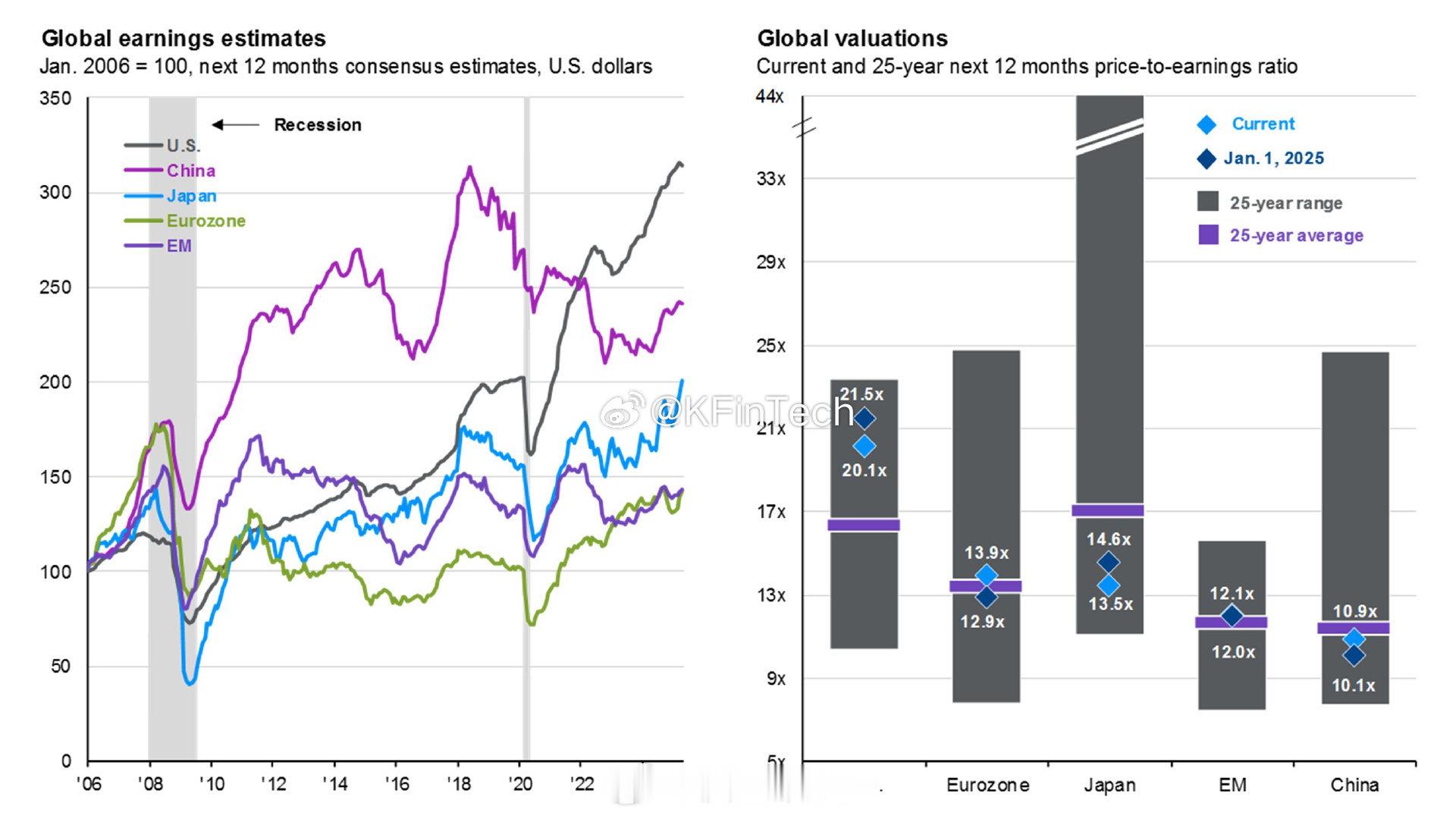

全球主要市场盈利预估与估值比较

数据图表 文字解读

【分类】金融-国际投资

左图:全球主要市场盈利预估(2006-2024)

解读(分阶段):

第一阶段(2006-2009,大衰退期):

所有市场经历急剧下滑,尤以日本最为显著,跌至指数约40水平。

中国和新兴市场(EM)在初期表现相对较好,但也未能幸免于全球经济危机。

第二阶段(2009-2015,复苏与分化期):

中国市场表现最强,指数从约130快速上升至270左右。

美国市场稳步增长至约150。

欧元区表现最为疲软,指数长期在100附近徘徊。

日本逐步恢复,但增长相对缓慢。

第三阶段(2015-2019,再平衡期):

中国市场经历大幅波动,先急升至310高点,后回落至240左右。

美国市场继续稳步上升至约200。

日本市场增长加速,达到约170。

欧元区仍然表现欠佳,指数多在100左右波动。

第四阶段(2019-2021,疫情冲击与恢复期):

所有市场均受到显著冲击,特别是美国和欧元区。

之后美国市场展现出最强劲的复苏势头,指数快速上升。

中国市场恢复后再次进入下行通道。

第五阶段(2021-2024,分化加剧期):

美国市场持续强劲增长,指数突破300,达历史高点。

日本市场加速上行,达到约200。

中国、欧元区和新兴市场相对滞后,指数在140-240之间。

右图:全球主要市场估值比较(当前与未来市盈率)

解读(按市场分类):

美国市场:

当前市盈率20.1倍,预计2025年为21.5倍,高于历史平均水平。

25年估值区间为9.5倍-21.5倍,当前处于区间高位。

欧元区:

当前市盈率13.9倍,预计2025年为12.9倍,基本符合历史平均。

25年估值区间为8倍-25倍,当前处于区间中位偏下。

日本:

当前市盈率14.6倍,预计2025年为14.6倍,略低于历史平均。

25年估值区间为11倍-44倍,当前处于区间较低位置。

新兴市场(EM):

当前市盈率12.1倍,预计2025年为12.0倍,略高于历史平均。

25年估值区间为8倍-15.5倍,当前处于区间中间位置。

中国:

当前市盈率10.9倍,预计2025年为10.1倍,略高于历史平均。

25年估值区间为8倍-25倍,当前处于区间偏低位置。

分析和预测:

1. 市场分化明显:美国市场的盈利增长和估值水平持续领先于其他市场,反映了其经济韧性和科技领导地位。

2. 估值差异扩大:美国市场估值明显高于其他市场,可能存在估值泡沫风险;而中国、新兴市场和欧元区估值相对较低,可能存在投资价值。

3. 增长动能转变:日本市场近年来盈利增长动能明显增强,可能与其经济政策调整和企业治理改善有关。

4. 潜在风险点:美国市场高估值可能面临调整压力;中国市场盈利增长放缓需密切关注结构性改革进展。

5. 投资策略建议:

- 全球配置应考虑估值差异,适当增加低估值市场的配置比例

- 关注日本和中国市场的政策变化带来的投资机会

- 美国市场可能需要更加精选个股,而非整体配置

- 欧元区市场可能存在被低估的价值股机会

6. 未来展望:随着全球经济增长放缓,盈利增长可能面临压力,估值差异可能成为决定中期市场表现的关键因素。预计低估值市场的相对表现可能会在未来1-2年内改善。